Под термином фрод сейчас подразумевают любое мошенничество в IT. Кардингом называют любые незаконные операции с банковской картой. Мы специализируемся на предотвращении карточного фрода в электронной коммерции. Проблема в том, что начиная свой бизнес в сети, предприниматели, как правило, в первую очередь думают о стоимости приема платежей и мало знают о рисках, связанных с фродом. Самые популярные вопросы от ТСП (торгово-сервисные предприятия, интернет-магазины, мерчанты) приведены ниже.

Что такое фрод?

Карточный фрод – это то, что может затормозить развитие онлайн-бизнеса. Если товаром или услугой воспользовался мошенник, теряются и товар, и деньги. Чего как проще, купить товар на сайте, введя при оплате номер карты и другие цифры, которые напечатаны на ней. Но при этом карта будет чужая – введенные данные можно сфотографировать или подсмотреть, заполучить с помощью технологических махинаций с банкоматами или через слабо защищенные сайты других интернет-магазинов. Также не является секретом, что по сети гуляет большое количество баз данных с реквизитами ворованных карт.

Почему опасно пропустить фрод?

Потому что реальный держатель карты обязательно напишет заявление в банк о возврате списанной без его ведома суммы, т.е. инициирует процедуру chargeback. В случае прохождения несанкционированной операции по банковской карте через интернет-магазин банк-эмитент, выпустивший карту, по поручению держателя карты опротестует транзакцию и ТСП будет обязано возместить всю стоимость покупки. При возникновении спорных ситуаций, связанных с опротестованием подозрительных операций, у банка-эквайера могут возникать дополнительные издержки в размере нескольких сотен долларов за каждый случай арбитража со стороны международных платежных систем (МПС), которые банк с удовольствием уступит ТСП. Особенно болезненные потери будут возникать у низкомаржинального бизнеса

. Например, при маржинальности продаж в 2-3%, ТСП потребуется реализовать несколько десятков товарных единиц только для покрытия возникшего убытка по одной мошеннической операции. При этом высокий средний чек еще более усугубляет проблему - отсюда и формируются «предпочтения» мошенников по категориям покупаемых товаров и услуг. Одни из самых горячих отраслей - путешествия и розничная торговля.

И это еще не всё. В случае, когда количество мошеннических операций достигает 1% от общего количества всех транзакций, МПС VISA и MasterCard имеют право выставить банку-эквайеру, а следовательно и ТСП, штрафные санкции. ТСП после достижения порогового значения фрода попадает в программу глобального аудита, после чего банк-эквайер должен запросить у ТСП план мероприятий по снижению уровня фрода и строго контролировать количество мошеннических операций в течение последующих месяцев. При выявлении повторных нарушений в адрес ТСП выносится предупреждение, а затем и штрафные санкции размером от 5 000 долларов, которые могут быть увеличены до весьма внушительных 200 000 долларов в особо тяжелых случаях. При этом осуществляется раздельный мониторинг операций в разрезе карт, выпущенных иностранными и домашними эмитентами, превышение порогового значение только по иностранным картам также может являться основанием для включения ТСП в программу аудита. В особо запущенных случаях ТСП может быть дисквалифицирован, что приведет к невозможности приема к оплате карт через любой банк в будущем. Стоит заметить, что серьезные финансовые последствия могут наступить и для самого банка-эквайера при плохой ситуации по всем клиентам в целом.

Мошенничество является глобальным организованным бизнесом. Нарушители объединяются в группы, и каждая из этих групп работает в своей области. Нарушители объединяются посредством социальных сетей и специализированных форумов, чтобы помогать друг другу и делиться своим опытом использования наиболее успешных схем атак, чтобы достичь максимальной производительности. Поэтому, если в интернет-магазине прошел разовый фрод, в кратчайшие сроки еще несколько групп попытаются провести мошеннические транзакции - это явление называют «снежным комом». А так как мотивация очень сильная - деньги, то скорость, с которой мошенники будут атаковать магазин, будет пропорционально увеличиваться их числу.

Что такое антифрод?

Надежный антифрод – это сервис, который не позволяет мошенникам обналичивать деньги и покупать товары по чужой банковской карте через интернет-магазин.

Кроме простейших настроек защиты, которые сможет выставить любой мерчант, таких как защита от подбора CVV и номера карт; анализ параметров карты по банку, владельцу, типу продукта, стране выпуска и географии использования; идентификация покупателя по истории покупок; ретроспективный анализ покупок; обнаружение подозрительных транзакций по отпечаткам используемого оборудования; проверка домена и IP адреса и тд, мы умеем настраивать правила и фильтры, уникальные для каждого интернет-магазина.

Наши патенты по безопасности и подтверждению подлинности платежа:

Антифрод снижает конверсию?

Да, антифрод в общем случае снижает конверсию. Наша задача состоит в том, чтобы минимизировать количество ложных срабатываний и обеспечить максимально возможный уровень конверсии при выбранном уровне риска. На конверсию плохо влияют любые грубые настройки (как правило, типовые вендорские решения на стороне банка) и стандартная реализация технологии динамической авторизации 3-D Secure для 100% обрабатываемых транзакций. Недостаток решений Verified by Visa и MasterCard SecureCode заключается в том, что по состоянию на текущий момент времени не все банки умеют корректно и удобно для держателя карты обрабатывать поступающие запросы, что в некоторых случаях приводит к невозможности подтвердить намерение совершить операцию, а значит понижает конверсию. Во многих случаях гораздо эффективнее будет избирательно применять 3DS авторизацию в отношении карт отдельных эмитентов и/или подозрительных по совокупности прочих параметров покупателей. Патенты Payture предусматривают использование собственной технологии динамической авторизации CheckCode (проверочный код), свободной от некоторых недостатков типовых решений Visa и MasterCard, о которой мы расскажем отдельно в будущих публикациях. Антифрод позволяет упростить процесс покупки для обычных покупателей, а также в режиме онлайн отслеживать и оповещать о подозрительных операциях.

Сколько стоит антифрод?

Стандартная бизнес-модель на нашем рынке: берите интернет-эквайринг, антифрод включен. Но на самом деле, мы уже давно выделили антифрод в отдельный сервис, который предоставляем как вместе с эквайрингом, так и независимо от него. Это позволяет ТСП из разных стран мира использовать наши компетенции по выявлению и предотвращению мошенничества на международных рынках, управлять рисками на локальном рынке России тем ТСП-нерезидентам, которые привязаны многолетним опытом сотрудничества к глобальным операторам по приему денежных средств, имеющим ограниченную экспертизу деятельности в нашей стране.

Стоимость услуги антифрода зависит от количества транзакций за период времени и необходимости обращения к дополнительным (платным) источникам информации по каким-либо видам бизнеса: от 0,75 рублей до 6 рублей за транзакцию. Также у нас предусмотрены различные варианты пакетных предложений, позволяющих ТСП более экономно расходовать средства при хорошем понимании своих рисков и оборотов в натуральном и стоимостном выражении.

А разве мошенники не являются в основном проблемой банков?

Так считают не только представители ТСП, но и 90% опрошенных россиян по всероссийской выборке центра НАФИ (Национальное агентство финансовых исследований). В гораздо большей степени интернет-мошенники являются проблемой предпринимателя. В соответствии со Статьей №9 ФЗ “О национальной платежной системе” оператор обязан возместить клиенту “сумму операции, совершенной без согласия клиента”, а затем по правилам МПС банк взимает эту сумму с ТСП. Да, отделы безопасности банков плотно сотрудничают с различными государственными органами. Крупные хищения чаще всего доводятся до суда, но случаи мошеннических платежей по банковским картам через интернет-магазины на сегодняшний момент в России практически не расследуются. Хотя общий объем ущерба от кардинга (мошенники - жители СНГ) составляет 680 млн долларов за 2013-2014 гг. и еженедельно компрометируется 3-6 тысяч карт российских банков.

Рынок данных банковских карт за последние 10 лет окончательно структурировался и пришел к организации массовых автоматизированных каналов сбыта в виде электронных торговых площадок. По оценке Group-IB (компания занимается расследованиями киберпреступлений и мошенничеств с использованием высоких технологий), в 2014 году только в одном таком магазине находилось 6,78 миллионов карт.

И если вы хотите принимать к оплате карты, вы должны знать, что карточный фрод - это один из самых трудно наказуемых и активно развивающихся видов мошенничества.

Почему карточный фрод популярен?

Потому что банковская карта - это удобный и самый быстро развивающийся инструмент оплаты в интернете. Количество карт, эмитированных в РФ в 2014 году составило 220 млн. В крупных городах каждый второй взрослый житель имеет две и более банковские карты. Две трети россиян пользуются банковской картой для оплаты товаров/услуг и снятия наличных практически ежедневно.

Если сравнить с оборотом электронной коммерции, который ежегодно растет в среднем на 10-15%, то количество попыток мошенничества увеличивается минимум на 25% в год. По нашим данным, в 2014 году около 10% от всех операций в интернет-магазинах составили попытки провести фродовый платеж по карте.

Как узнать, что у меня прошла мошенническая транзакция?

Без оперативного фрод-мониторинга - никак. Вы узнаете об этом только спустя какое-то время, МПС предоставляет держателям карт срок до шести месяцев с момента фактической даты оказания услуги. Это время, когда держатели карт по правилам МПС могут написать заявление на опротестование транзакции. Например, если речь идет о продаже авиабилета с вылетом через три месяца от даты заказа, то срок закрытия возможности опротестования транзакции составит до

Анти-фрод системы в отечественных компаниях за последние несколько лет набирают все большую популярность. В свете

Анти-фрод системы в сервисах Онлайн-банкДля обеспечения безопасности операций с финансами для физических лиц в сервисах ДБО, в частности в "онлайн-банке", используются ограничения или лимиты на совершение операций, второй линии обороны входящей в комплекс фрод-мониторинговых решений:

- ограничение количества покупок по одной банковской карте или одним пользователем за определенный период времени;

- ограничение на максимальную сумму разовой покупки по одной карте или одним пользователем в определенный период времени;

- ограничение на количество банковских карт, используемых одним пользователем в определенный период времени;

- ограничение на количество пользователей, использующих одну карту;

- учёт истории покупок по банковским картам и пользователями (так называемые «черные» или «белые» списки)

Давайте, рассмотрим иллюстративный кейс, что бы понять как работает анти-фрод система.

Первым делом транзакция (финансовая операция) проходит первичный анализ на основании факторов, к примеру описанных выше. Далее на основании анализа ей присваивается «метка» , которая характеризует способ обработки транзакции. Существуют три типа меток:

- «Зеленая» отмечает транзакции с низкой вероятностью возникновения мошеннической операции.

- «Желтой» меткой отмечаются транзакции, в которых шанс возникновения мошеннической операции выше среднего, и для проведения платежа потребуются дополнительного внимания.

- «Красной» отмечаются транзакции, которые с наибольшей вероятностью могут оказаться мошенническими, и при их проведении потребуется документальное подтверждение аутентичности владельца карты.

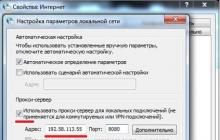

Используются простейшие настройки защиты, которые сможет выставить любой мерчант, таких как защита от подбора CVV и номера карт; анализ параметров карты по банку, владельцу, типу продукта, стране выпуска и географии использования; идентификация покупателя по истории покупок; ретроспективный анализ покупок;обнаружение подозрительных транзакций по отпечаткам используемого оборудования; проверка домена и IP адреса и т.д.

С «зелеными» транзакциями все максимально просто: например, плательщик осуществляет оплату из России, картой, выпущенной российским банком. Сумма платежа не превышает среднего чека магазина. Система мониторинга присваивает транзакции «зеленую» метку. Далее транзакция отправляется на авторизацию с помощью 3-D Secure . А если карта не подписана на сервис одноразовых паролей или банк-эмитент еще не поддерживает данный сервис, запрос на авторизацию этой транзакции будет направлен в процессинговый центр банка-плательщика обычным способом - напрямую.

Средний уровень риска возникновения фрода определяет иной путь проверки оплаты на легитимность. Метка «желтого» цвета присваивается транзакциям со средним и выше среднего уровнями риска возникновения мошеннических операций. Например, в российском интернет-магазине покупка оплачивается банковской картой, выпущенной в России, но размер среднего чека заметно превышает средний «по больнице». Так если плательщик не может воспользоваться этим способом авторизации платежа, то его банковская карта будет автоматически направлена на онлайн-валидацию или ручную проверку.

«Красную» метку

система фрод-мониторинга автоматически присваивает транзакциям с высоким уровень риска совершения мошеннических операций. Например, оплата в российском интернет-магазине осуществляется картой, выпущенной в США, а плательщик находится в Испании.

Проблемы использования анти-фрод систем

По данным портала www.banki.ru , самый популярный тип мошенничества с банковскими картами - это так называемый «friendly fraud» («дружеский фрод») . Как работает механизм «FF»? Владелец карты совершает покупку в Интернете, а затем требует от банка проведения чарджбэка (charge-back) - возврата средств на карту вследствие неоказания услуги. И, если магазин не может доказать необоснованность претензий плательщика, банк должен возместить владельцу карты требуемую сумму. А «косты» ложатся, естественно, на интернет-магазин. Так интернет-магазины могут пострадать от хакеров, незаконно проникающих в систему сайта, собственных сотрудников, неправомочно использующих базы данных компании, недобросовестных клиентов, указывающих неверные платежные данные с целью неоплаты, либо инициирующих возврат средств уже после отгрузки товара или оказании услуги.

Поэтому очень важным становится сбор доказательной базы и технических деталей позволяющих доказать факт фрода . Соответственно если был предварительный сговор между сотрудникам интернет-магазина и банка то скорее всего любые попытки расследования будут не успешны. Противостоять человеческому факторы анти-фрод системы еще не научились.

Так же как и у любого другого сервиса, у системы фрод-мониторинга есть свои «издержки производства» . Так отклонение платежей может привести к потере клиентов, а значит, прибыли. Без должной настройки фильтры могут не пропускать значимые для интернет-магазина транзакции, что уж точно не понравится покупателям. Поэтому при выборе платежного сервис-провайдера стоит обратить внимание на заявленную конверсию в успешные платежи. Например, уровень конверсии в успешные платежи после «ручной» настройки системы электронных платежей PayOnline варьируется в рамках 93-96% - и это очень хороший показатель для рынка. Недостаток решений Verified by Visa и MasterCard SecureCode заключается в том, что по состоянию на текущий момент времени не все банки умеют корректно и удобно для держателя карты обрабатывать поступающие запросы, что может приводить к невозможности подтвердить намерение совершить операцию, т.е. иными словами понижает конверсию.

Другим неприятным, но важным моментом, с которым придется столкнуться при внедрении системы фрод-мониторинга на стороне интернет-магазина, станет защита данных пользователей , как персональных, так и платежных. Необходимо будет пройти сертификацию соответствия требованием стандарта PCI DSS , а также учесть ограничения на хранение и обработку данных, регулируемые федеральным законом.

И немного инфографики в тему фрода в России

Рассказ о том, как фродер Игорь пытался получиться выплату, а получил дулю с маком.

Фрод (fraud) — в нашем случае (арбитража), это вид мошенничества, при котором не добросовестный вебмастер обманывает партнерску или интернет магазины, которые чаще всего работают по схеме «оплата на почте при получении». Как это работает, в интернет магазине вебмастер или его сообщник оставляют фрод заявку на покупку того или иного товара. Call-центр партнерки прозванивает этот лид (заказ), злоумышленник подтверждает намериение купить по телефону. Магазин отправляет заказ, а ПП оплачивает лид (привлеченного клиента) вебмастеру. Если фрод не раскрыт, плохой вебмастер получает деньги, а товар остается без выкупа и в итоге возвращается обратно в магазин. Убытки.

Пример фрода партнерки M1-shop

Наш проект всегда на стороне веба. Несколько дней назад в паблик кинули пост, в котором Игорь обвиняет M1-Shop в том, что они не выплатили ему деньги (16 тысяч рублей за 26 заявок) и забанили просто так, без причин, хотя он честный веб.

Можете ознакомиться с текстом сообщения, там больше 100 комментариев. В общем ознакамливаемся с постом и идем дальше, все комменты можете не читать, я самое ключевое приведу ниже.

Статистика лендинга от фродера

Мне изначально понравилась открытость Игоря, он написал, что готов предоставить полный доступ к статистике из Яндекс Метрики, которая была установлена на лендинге, куда шел траф.

На момент написания поста доступ к метрике все ещё был открыт, ссылка .

По утверждению Игоря, траф он покупал в тизерках.

Я посмотрел внимательно статистику, самое интересное ниже.

Все лиды были сделаны с устройства с одним разрешением экрана.

Ни одного лида не было сделано с внешнего перехода. Напомню, автор поста утверждал, что это тизерки 🙄

Записи разговоров из колл центра партнерки

M1-shop предоставили мне записи разговоров операторов колл центра всех 26 заказов. И что вы думаете? Заказчиком был один и тот же человек. Фродер Игорь заслуживает звания самого тупового фродера года 😀

У меня на руках есть записи всех 26 заказов. M1-shop попросили выложить только те, которые они прослушали лично от начала до конца. Одна запись занимает примерно 15-20 минут. Я лично прослушал все записи, на них один и тот же человек делает один и тот же заказ, но по разному.

Записи колл цетра фрод заказов https://disk.yandex.ru/d/QAlix2NJXFDuYA

Итого

Не понятно какие цели преследовал фродер Игорь, выкладывая этот посты в паблики, а потом еще давая статистику в метрике. Может он думал что на хайпе ему выплатят и перед ним извиняться?

Звание «Фродер года» уходит к Игорю))

Под термином фрод сейчас подразумевают любое мошенничество в IT. Кардингом называют любые незаконные операции с банковской картой. Мы специализируемся на предотвращении карточного фрода в электронной коммерции. Проблема в том, что начиная свой бизнес в сети, предприниматели, как правило, в первую очередь думают о стоимости приема платежей и мало знают о рисках, связанных с фродом. Самые популярные вопросы от ТСП (торгово-сервисные предприятия, интернет-магазины, мерчанты) приведены ниже.

Что такое фрод?

Карточный фрод – это то, что может затормозить развитие онлайн-бизнеса. Если товаром или услугой воспользовался мошенник, теряются и товар, и деньги. Чего как проще, купить товар на сайте, введя при оплате номер карты и другие цифры, которые напечатаны на ней. Но при этом карта будет чужая – введенные данные можно сфотографировать или подсмотреть, заполучить с помощью технологических махинаций с банкоматами или через слабо защищенные сайты других интернет-магазинов. Также не является секретом, что по сети гуляет большое количество баз данных с реквизитами ворованных карт.

Почему опасно пропустить фрод?

Потому что реальный держатель карты обязательно напишет заявление в банк о возврате списанной без его ведома суммы, т.е. инициирует процедуру chargeback. В случае прохождения несанкционированной операции по банковской карте через интернет-магазин банк-эмитент, выпустивший карту, по поручению держателя карты опротестует транзакцию и ТСП будет обязано возместить всю стоимость покупки. При возникновении спорных ситуаций, связанных с опротестованием подозрительных операций, у банка-эквайера могут возникать дополнительные издержки в размере нескольких сотен долларов за каждый случай арбитража со стороны международных платежных систем (МПС), которые банк с удовольствием уступит ТСП. Особенно болезненные потери будут возникать у низкомаржинального бизнеса

. Например, при маржинальности продаж в 2-3%, ТСП потребуется реализовать несколько десятков товарных единиц только для покрытия возникшего убытка по одной мошеннической операции. При этом высокий средний чек еще более усугубляет проблему - отсюда и формируются «предпочтения» мошенников по категориям покупаемых товаров и услуг. Одни из самых горячих отраслей - путешествия и розничная торговля.

И это еще не всё. В случае, когда количество мошеннических операций достигает 1% от общего количества всех транзакций, МПС VISA и MasterCard имеют право выставить банку-эквайеру, а следовательно и ТСП, штрафные санкции. ТСП после достижения порогового значения фрода попадает в программу глобального аудита, после чего банк-эквайер должен запросить у ТСП план мероприятий по снижению уровня фрода и строго контролировать количество мошеннических операций в течение последующих месяцев. При выявлении повторных нарушений в адрес ТСП выносится предупреждение, а затем и штрафные санкции размером от 5 000 долларов, которые могут быть увеличены до весьма внушительных 200 000 долларов в особо тяжелых случаях. При этом осуществляется раздельный мониторинг операций в разрезе карт, выпущенных иностранными и домашними эмитентами, превышение порогового значение только по иностранным картам также может являться основанием для включения ТСП в программу аудита. В особо запущенных случаях ТСП может быть дисквалифицирован, что приведет к невозможности приема к оплате карт через любой банк в будущем. Стоит заметить, что серьезные финансовые последствия могут наступить и для самого банка-эквайера при плохой ситуации по всем клиентам в целом.

Мошенничество является глобальным организованным бизнесом. Нарушители объединяются в группы, и каждая из этих групп работает в своей области. Нарушители объединяются посредством социальных сетей и специализированных форумов, чтобы помогать друг другу и делиться своим опытом использования наиболее успешных схем атак, чтобы достичь максимальной производительности. Поэтому, если в интернет-магазине прошел разовый фрод, в кратчайшие сроки еще несколько групп попытаются провести мошеннические транзакции - это явление называют «снежным комом». А так как мотивация очень сильная - деньги, то скорость, с которой мошенники будут атаковать магазин, будет пропорционально увеличиваться их числу.

Что такое антифрод?

Надежный антифрод – это сервис, который не позволяет мошенникам обналичивать деньги и покупать товары по чужой банковской карте через интернет-магазин.

Кроме простейших настроек защиты, которые сможет выставить любой мерчант, таких как защита от подбора CVV и номера карт; анализ параметров карты по банку, владельцу, типу продукта, стране выпуска и географии использования; идентификация покупателя по истории покупок; ретроспективный анализ покупок; обнаружение подозрительных транзакций по отпечаткам используемого оборудования; проверка домена и IP адреса и тд, мы умеем настраивать правила и фильтры, уникальные для каждого интернет-магазина.

Наши патенты по безопасности и подтверждению подлинности платежа:

Антифрод снижает конверсию?

Да, антифрод в общем случае снижает конверсию. Наша задача состоит в том, чтобы минимизировать количество ложных срабатываний и обеспечить максимально возможный уровень конверсии при выбранном уровне риска. На конверсию плохо влияют любые грубые настройки (как правило, типовые вендорские решения на стороне банка) и стандартная реализация технологии динамической авторизации 3-D Secure для 100% обрабатываемых транзакций. Недостаток решений Verified by Visa и MasterCard SecureCode заключается в том, что по состоянию на текущий момент времени не все банки умеют корректно и удобно для держателя карты обрабатывать поступающие запросы, что в некоторых случаях приводит к невозможности подтвердить намерение совершить операцию, а значит понижает конверсию. Во многих случаях гораздо эффективнее будет избирательно применять 3DS авторизацию в отношении карт отдельных эмитентов и/или подозрительных по совокупности прочих параметров покупателей. Патенты Payture предусматривают использование собственной технологии динамической авторизации CheckCode (проверочный код), свободной от некоторых недостатков типовых решений Visa и MasterCard, о которой мы расскажем отдельно в будущих публикациях. Антифрод позволяет упростить процесс покупки для обычных покупателей, а также в режиме онлайн отслеживать и оповещать о подозрительных операциях.

Сколько стоит антифрод?

Стандартная бизнес-модель на нашем рынке: берите интернет-эквайринг, антифрод включен. Но на самом деле, мы уже давно выделили антифрод в отдельный сервис, который предоставляем как вместе с эквайрингом, так и независимо от него. Это позволяет ТСП из разных стран мира использовать наши компетенции по выявлению и предотвращению мошенничества на международных рынках, управлять рисками на локальном рынке России тем ТСП-нерезидентам, которые привязаны многолетним опытом сотрудничества к глобальным операторам по приему денежных средств, имеющим ограниченную экспертизу деятельности в нашей стране.

Стоимость услуги антифрода зависит от количества транзакций за период времени и необходимости обращения к дополнительным (платным) источникам информации по каким-либо видам бизнеса: от 0,75 рублей до 6 рублей за транзакцию. Также у нас предусмотрены различные варианты пакетных предложений, позволяющих ТСП более экономно расходовать средства при хорошем понимании своих рисков и оборотов в натуральном и стоимостном выражении.

А разве мошенники не являются в основном проблемой банков?

Так считают не только представители ТСП, но и 90% опрошенных россиян по всероссийской выборке центра НАФИ (Национальное агентство финансовых исследований). В гораздо большей степени интернет-мошенники являются проблемой предпринимателя. В соответствии со Статьей №9 ФЗ “О национальной платежной системе” оператор обязан возместить клиенту “сумму операции, совершенной без согласия клиента”, а затем по правилам МПС банк взимает эту сумму с ТСП. Да, отделы безопасности банков плотно сотрудничают с различными государственными органами. Крупные хищения чаще всего доводятся до суда, но случаи мошеннических платежей по банковским картам через интернет-магазины на сегодняшний момент в России практически не расследуются. Хотя общий объем ущерба от кардинга (мошенники - жители СНГ) составляет 680 млн долларов за 2013-2014 гг. и еженедельно компрометируется 3-6 тысяч карт российских банков.

Рынок данных банковских карт за последние 10 лет окончательно структурировался и пришел к организации массовых автоматизированных каналов сбыта в виде электронных торговых площадок. По оценке Group-IB (компания занимается расследованиями киберпреступлений и мошенничеств с использованием высоких технологий), в 2014 году только в одном таком магазине находилось 6,78 миллионов карт.

И если вы хотите принимать к оплате карты, вы должны знать, что карточный фрод - это один из самых трудно наказуемых и активно развивающихся видов мошенничества.

Почему карточный фрод популярен?

Потому что банковская карта - это удобный и самый быстро развивающийся инструмент оплаты в интернете. Количество карт, эмитированных в РФ в 2014 году составило 220 млн. В крупных городах каждый второй взрослый житель имеет две и более банковские карты. Две трети россиян пользуются банковской картой для оплаты товаров/услуг и снятия наличных практически ежедневно.

Если сравнить с оборотом электронной коммерции, который ежегодно растет в среднем на 10-15%, то количество попыток мошенничества увеличивается минимум на 25% в год. По нашим данным, в 2014 году около 10% от всех операций в интернет-магазинах составили попытки провести фродовый платеж по карте.

Как узнать, что у меня прошла мошенническая транзакция?

Без оперативного фрод-мониторинга - никак. Вы узнаете об этом только спустя какое-то время, МПС предоставляет держателям карт срок до шести месяцев с момента фактической даты оказания услуги. Это время, когда держатели карт по правилам МПС могут написать заявление на опротестование транзакции. Например, если речь идет о продаже авиабилета с вылетом через три месяца от даты заказа, то срок закрытия возможности опротестования транзакции составит до

И вот настал этот день: количество заказов в вашем интернет-магазине выросло на 50%. Еще вчера их было 60 в день, зато теперь - раздолье! Бизнес идет в гору! Ваши сотрудники радостно прозванивают покупателей по форме заявки и выясняют: люди ничего не знают о вашем интернет-магазине и ничего у вас не заказывали. А поток новых заказов все растет и растет…

- Банковский фрод - мошенники используют краденые данные банковских карт, чтобы оплатить заказ на вашем сайте. Вы им - товар, а затем настоящий владелец карты взыскивает с вас потраченные мошенником деньги.

- Клик-фрод или скликивание рекламных объявлений. Мошенники (конкуренты или недобросовестное агентство) кликают на вашу рекламу в интернете, чтобы потратить ваш рекламный бюджет и снизить конверсию сайта.

- Арбитражный фрод - на сайт поступает некачественный трафик, который притворяется целевым.

Проблема с арбитражным фродом возникает у интернет-магазинов регулярно, от нее нельзя избавиться раз и навсегда. Но можно эффективно бороться. Давайте разберемся как.

Что такое фрод в арбитраже?

Фрод-трафик не появляется из ниоткуда. За ним всегда стоит тот, кому выгодно лить его на ваш сайт. Чаще всего встречаются три варианта арбитражного фрода:

1. Фрод из CPA-сетей.

Фрод из партнерок - основной канал некачественного трафика на ваш сайт. Веб-мастера льют его осознанно, но не из ненависти к вам, а ради собственной выгоды. Поскольку вы платите им только за целевое действие, в случае онлайн-торговли - оформление заказа, они пользуются ботами, которые быстро и в большом количестве оформляют эти самые заказы. И надеются, что вы заплатите им раньше, чем заметите подвох.

В интернете легко можно найти форумы, где обсуждаются схемы фрода. Еще больше форумов - где обсуждается атака фродеров. Заказы ботов действительно выглядят как настоящие:

В этом случае простой прозвон не поможет: человек, оформивший заказ, будет вполне реален, и подтвердит, что ему действительно нужен ваш товар. Помочь может второй прозвон перед отправкой заказа: уже через пару дней человек не вспомнит, какое имя он указывал в заказе, какой адрес, товар и т.д. Если человек «поплыл» или его ответы не совпадают с заявкой - смело ставьте статус «фрод».

Конечно, двойной прозвон еще сильнее увеличивает нагрузку на менеджеров. Но эти затраты меньше, чем затраты на упаковку, доставку и возврат товара.

3. Массовые заказы обратных звонков и звонки на номер 8 800

Цель - занять вашу телефонную линию, чтобы реальные клиенты не могли с вами связаться.

Какими могут быть последствия фрод звонка:

- по номерам невозможно дозвониться;

- оператор заблокирует номер;

- если вам «обрывают» номер 8 800 - вы получите счет за связь на сотни тысяч рублей.

Звонят и заказывают обратный звонок не реальные люди, а боты, поэтому звонков может быть и 100, и 200, и 300 в минуту.

Фрод мониторинг: защищаемся от фейковых заказов

7 звоночков о том, что на ваш интернет-магазин напали фродеры:

- Много заказов/звонков с одного IP адреса.

- В новых заказах можно выявить закономерность: провели на сайте одинаковое количество времени или посетили одинаковое количество страниц.

- Между переходом на сайт и оформлением заказа аномально маленький промежуток времени.

- В новых заказах не совпадает местоположение IP адреса и адреса доставки товара.

- Большое количество заказов сделано ночью.

- Конверсия 0,1% или 100% при внешне большом потоке трафика.

- Яндекс.Метрика не видит эти заказы.

Систем антифрода, которые полностью защитят вас от ложных заказов и звонков, нет. Но есть несколько базовых действий, которые обязательно нужно сделать на своем сайте:

- Добавить CAPTCHA в форму заказа.

- Добавить скрытое поле в форму заказа. Реальные покупатели не увидят его, и заполнять не будут.

- Подключите сервис, который позволит выявить максимальное количество закономерностей в заказах.

Плохая новость: первые два пункта боты уже научились обходить. Впрочем, это все равно «срежет» какую-то часть атак. А вот в последнем пункте все зависит от количества информации о посетителе сайта, которую соберет система, и от вашей наблюдательности.

Настройте трекинг всех звонков и обращений в чат

Закономерности легко выявить, когда данные о лидах собраны в одну таблицу: достаточно беглого взгляда, чтобы оценить ситуацию. Для выявления фрода важно знать, откуда идут обращения - поэтому вам стоит установить коллтрекинг.

Записывайте звонки и переписки

После того, как вы заметили большой поток непонятного трафика из одного и того же источника, нужно проверить - это точно фрод? Прослушайте записи прозвонов, прочитайте переписки менеджеров с посетителями. Это важно, если речь идет о массовых звонках или обращениях в онлайн-чат.

В Callibri за это отвечает сервис мультивиджет. Данные сохранятся в Едином журнале лидов, вместе с данными об источнике обращения.

Так вы сможете выявить закономерности между посетителями сайта. Если вас атакуют специально нанятые люди - они будут общаться с разными менеджерами по одному и тому же скрипту. Если боты - вы услышите большое количество разговоров формата: «Я ничего у вас не заказывал».

Проводить такой аудит во время подозрительной покупательской активности - необходимость. Так вы избавляете себя от разочарования от возврата товара и суммы, затраченной на доставку товара «в никуда».